预见2022:《2022年中国HUD行业全景图谱》(附市场现状、竞争格局和发展的新趋势等)

(原标题:预见2022:《2022年中国HUD行业全景图谱》(附市场现状、竞争格局和发展的新趋势等))

行业主要公司:华阳集团(002906)、怡利电子、泽景电子、未来黑科技、水晶光电等

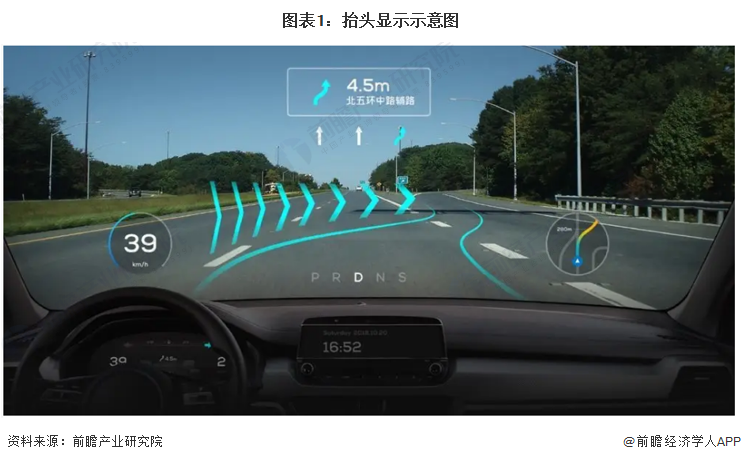

HUD(Heads Up Display)抬头显示仪是通过将车速、油耗、发动机转速等重要的行车信息实时显示在前挡风玻璃上,避免因驾驶员低头、转移视线等带来一系列安全风险隐患的一套显示系统。

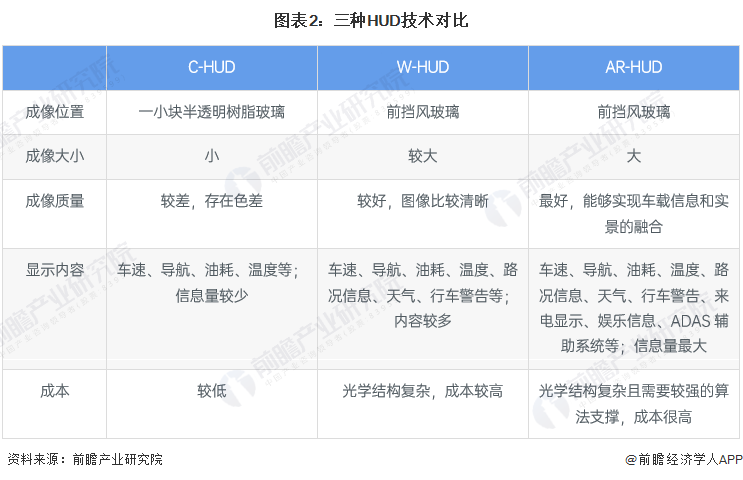

当前主流的HUD技术大致上可以分为C-HUD、W-HUD和AR-HUD三种类型。C-HUD的投影形式是通过一块半透明树脂进行成像,投影范围较小,内容较少且最简单,存在镜片和玻璃色差,目前已经逐步退出市场。W-HUD是通过光学投影的原理,将行车信息投影在挡风玻璃上,投影范围较大,内容较多,图像更加清晰。AR-HUD增强了汽车投影与现实路况的互动性,融合实景和车载功能,将虚拟导航信息叠加到实际行驶道路上,直接高效地获取道路信息,投影质量高,研发难度较大。

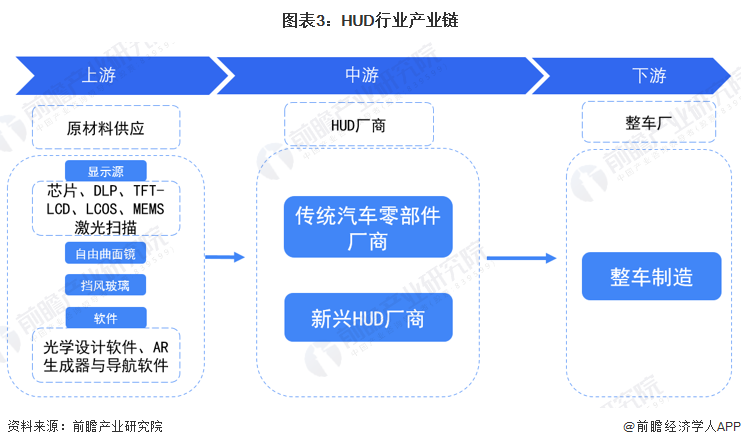

HUD产业链可大致分为上中下游,其中上游包括PGU供应商、PGU芯片供应商、光学镜面供应商、AR软件供应商、光学玻璃供应商等,中游为HUD厂商,下游则为整车厂。

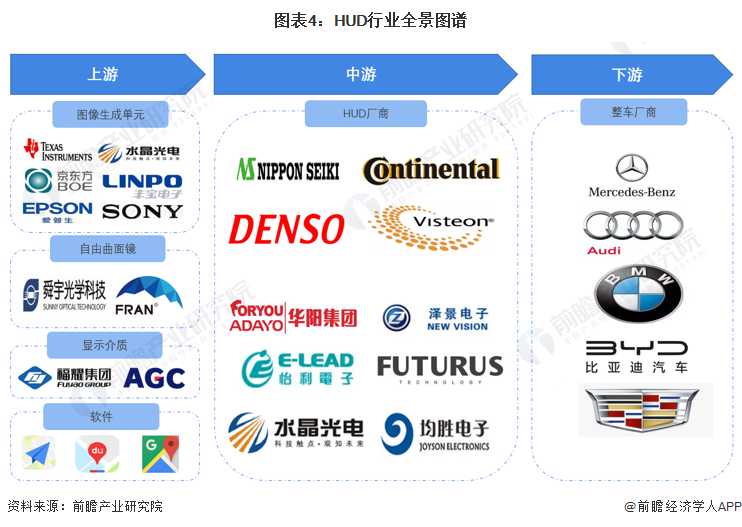

上游企业中,图像生成单元原材料供应商包括德州仪器、京东方、爱普生、非宝电子、索尼等企业;自由曲面镜供应商主要是国内企业,包括舜玉光学、富兰光学等;显示介质供应商包括福耀玻璃和日本AGC;软件供应商则主要是百度、高德、谷歌等地图运营商。

行业中游为HUD厂商,国外企业包括日本精机、日本电装、德国大陆集团、伟世通等;国内企业包括传统的汽车零部件生产商泽景电子、华阳集团、均胜电子等,也包括近几年诞生的未来黑科技、点石创新等初创企业。

行业下游主要为汽车整车生产商,包括奔驰、奥迪、宝马等国外厂商和比亚迪等国内厂商。

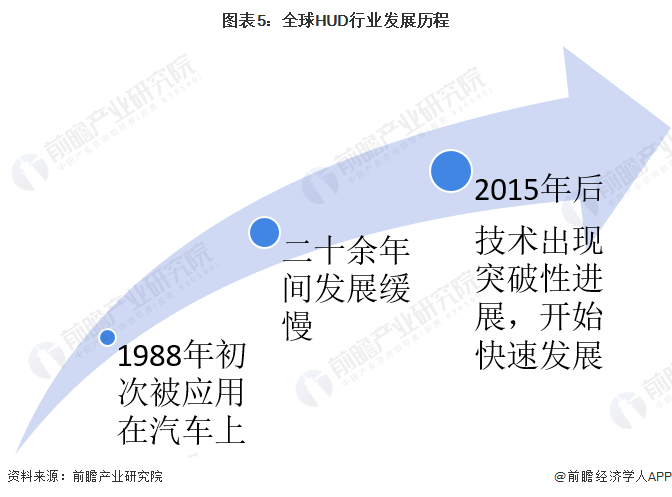

HUD最早是用于军用战斗机上的显示系统,战斗机飞行员不必低头就能在风窗上看到所需的重要信息,保证了飞行的安全性。1988年,通用汽车首次在其发布的新车上使用了HUD抬头显示器,这款叫做“Oldsmobile Cutlass Supreme Indy 500 Pace Car”也成为了世界上首款使用HUD的汽车。尽管最初的汽车HUD显示信息有限且颜色单一,但这种技术还是令当时的人们惊叹不已。然而,受光学技术发展和自身成本的限制,HUD技术在之后的20多年时间里一直发展缓慢;直到近年来,AR技术的发展和W-HUD显示效果、成本的改善才让HUD技术重新引起大众的关注,HUD在技术的推动下迎来了加快速度进行发展期。

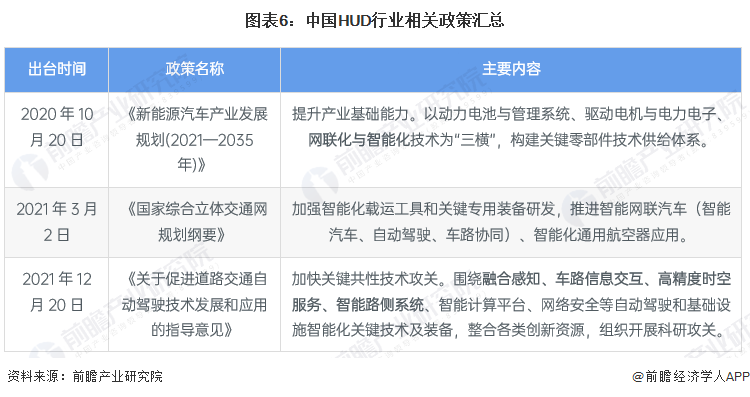

近年来,汽车的智能化和网联化成为了未来汽车行业发展的趋势,在这样的趋势下,汽车的许多零部件都在朝着智能化方向发展。国家也在积极推动汽车智能化技术发展,2020年以来,工信部等部门发布了多项推动汽车智能化发展的政策,在2021年底发布的《关于促进道路交互与通行无人驾驶技术发展和应用的指导意见》中,融合感知、车路信息交互、智能路侧系统等技术作为未来智能交通发展的重点被提及。车载HUD作为汽车智能化的一个重要方式,将在未来乘上我国汽车智能化发展的东风,助力智能交通体系的建设。

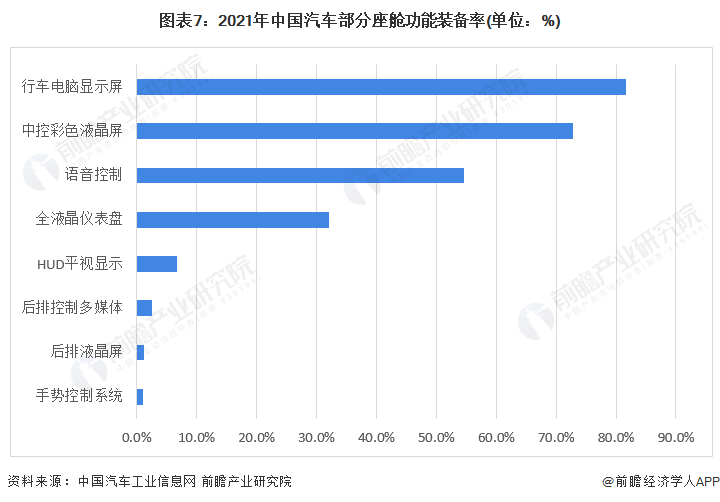

HUD作为中控屏、仪表盘之外的第三块视觉显示屏,近年来整体发展形态趋势良好,根据中国汽车工业信息网的数据,2021年中国HUD功能装备率达到约6.8%,高于手势控制、后排多媒体和后排液晶屏等座舱功能装备率。

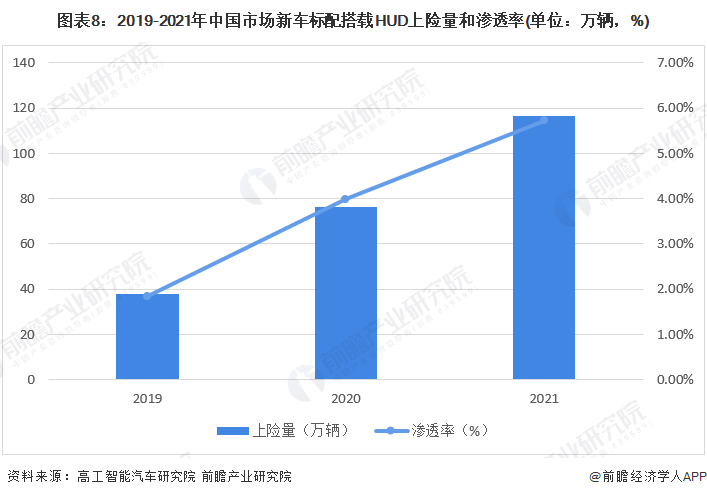

高工智能汽车研究院的多个方面数据显示,2019-2021年,我国新车标配搭载HUD汽车上险量和HUD渗透率逐年上升,2021年中国市场新车标配搭载HUD上险量达到116万辆,2019-2021年每年HUD渗透率上升约2个百分点。

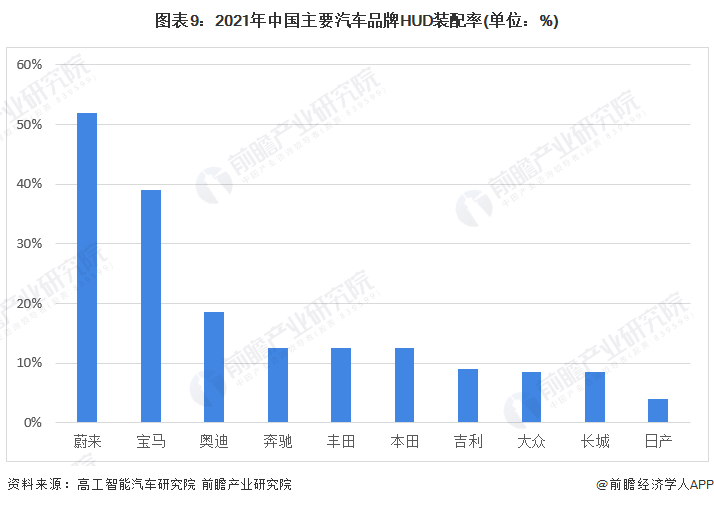

分品牌来看,目前中国主流合资、自主品牌均已开始装配HUD。其中蔚来HUD装配率最高,达到了52%,其次是宝马,HUD装配率接近40%,另外的品牌装配率均在20%以下。自主品牌中,吉利、长城HUD装配率接近,均在10%以下。

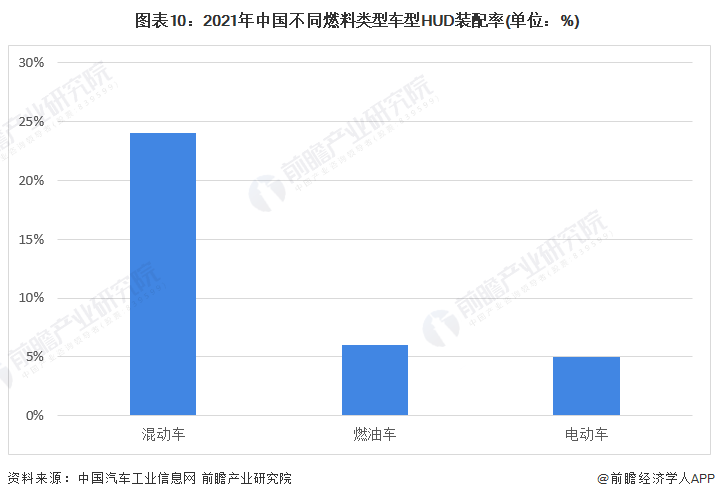

从不同燃料类型来看,目前混动车HUD装配率最高,达到24%,燃油车和电动车HUD装配率较低,在5%左右。这与混动车目前市场在售款型较少,且以日系品牌为主关系较大。

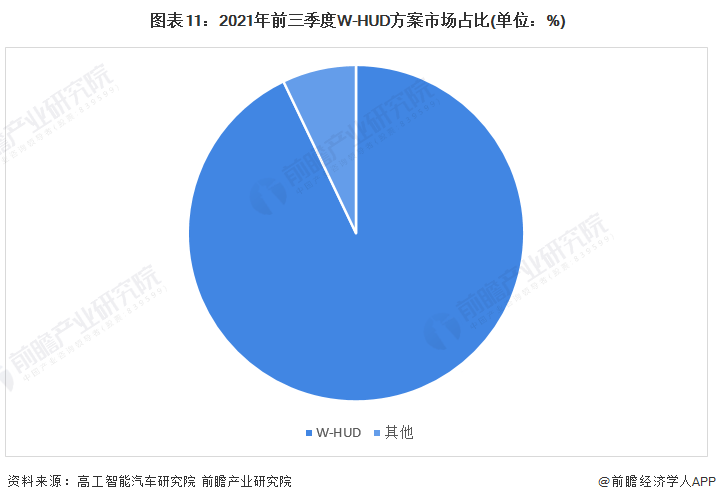

目前,我国HUD市场中,C-HUD由于成像效果较差、显示内容少等原因已经基本退出市场,AR-HUD由于成本比较高,技术还不成熟等原因尚未量产落地,W-HUD在技术方面很成熟、显示效果较好、价格适中,慢慢的变成了我国HUD市场的主流产品。根据高工智能汽车研究院的数据,2021年前三季度,我国HUD市场中,W-HUD方案占比超过90%。

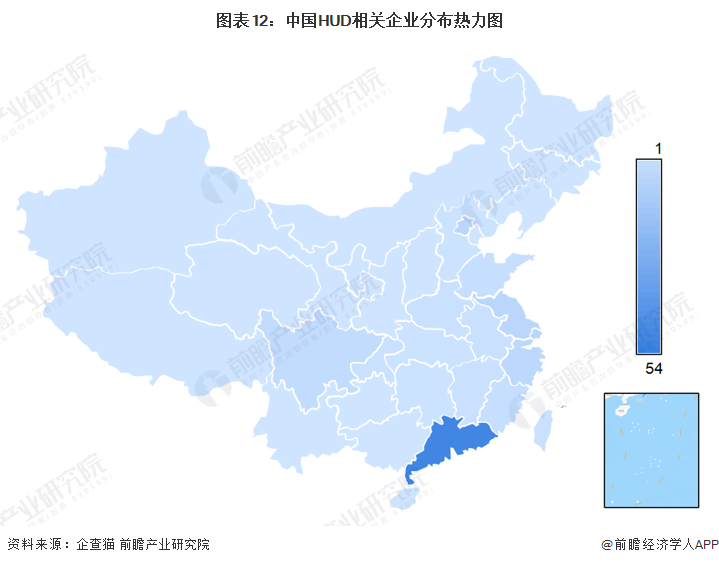

广东省不仅拥有大量的汽车制造企业,还是我国电子制造产业最为发达的省份之一,拥有良好的抬头显示行业发展基础。根据企查猫数据,截至2022年6月,广东省凭借完善的产业链和极佳的工业基础,培育了54家HUD相关企业,数量为全国最多。

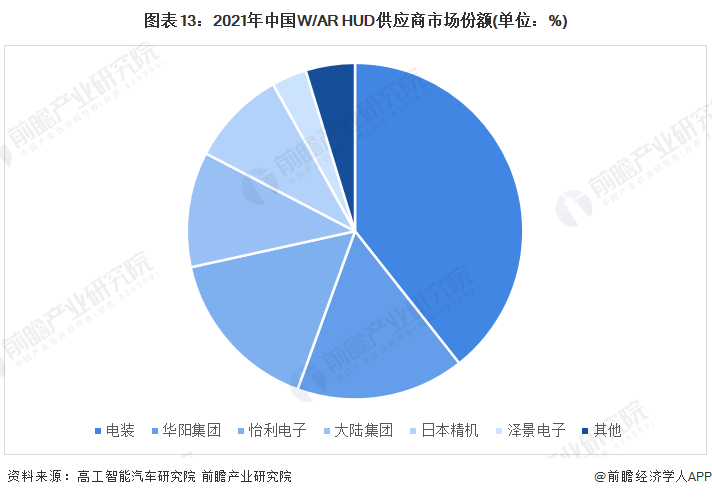

中国HUD行业市场空间广阔,吸引了众多供应商,包括全世界汽车零部件供应商日本精机、日本电装、德国大陆集团等,也包括国内的华阳集团、泽景电子等。目前,国外HUD供应商主要服务于奔驰、宝马、奥迪等中高端品牌,而本土HUD供应商则多服务于国内车企。

根据高工智能汽车研究院的数据,2021年中国W/AR HUD市场供应商中,日本电装市场占有率最大,接近40%,紧随其后的是中国的华阳集团、怡利电子,大陆集团和日本精机在市场中也各占据着10%左右的份额。

从市场占有率来看,国内制造商已经打破了国际巨头在HUD领域的垄断。国内厂商市场份额从2020年的15.11%上升至2021年的36%,实力开始凸显。

HUD与座舱的深层次地融合是未来的发展的新趋势,是座舱电子解决方案和ADAS整体解决方案的重要组成部分。与W-HUD以及C-HUD相比,AR-HUD在显示内容信息、人机交互性和可视化等方面均有较大的优势,随着AR技术的发展和AR-HUD成本的下降,AR-HUD将会成为未来HUD行业的主流产品。

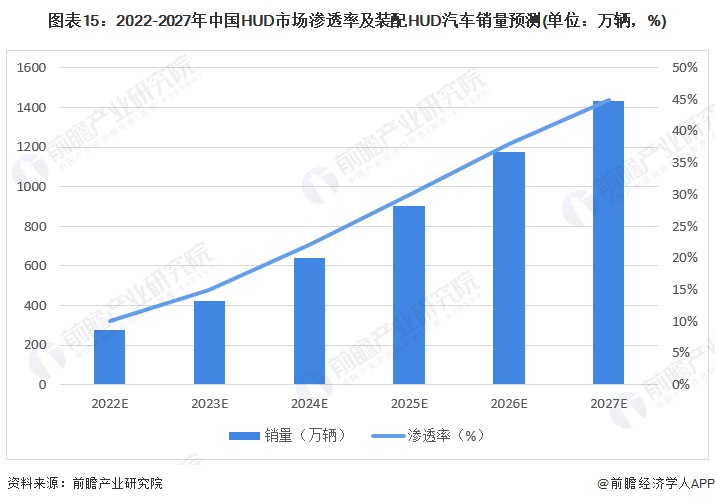

随着汽车智能化和网联化的持续不断的发展以及HUD成本的下降,前瞻预计未来五年HUD将会加速渗透,到2027年,HUD市场渗透率将突破40%,每年装配HUD的汽车销售量将会突破1400万辆。

证券之星估值分析提示水晶光电盈利能力比较差,未来营收成长性良好。综合基本面各维度看,股价合理。更多

证券之星估值分析提示比亚迪盈利能力平平,未来营收成长性一般。综合基本面各维度看,股价合理。更多

证券之星估值分析提示华阳集团盈利能力平平,未来营收成长性优秀。综合基本面各维度看,股价合理。更多

证券之星估值分析提示福耀玻璃盈利能力良好,未来营收成长性一般。综合基本面各维度看,股价合理。更多

证券之星估值分析提示均胜电子盈利能力比较差,未来营收成长性较差。综合基本面各维度看,股价合理。更多

以上内容与证券之星立场无关。证券之星发布此内容的目的是传播更多详细的信息,证券之星对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关联的内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至,我们将安排核实处理。